又一场支付大战!银联竟然拉上华为、小米搞事情了!

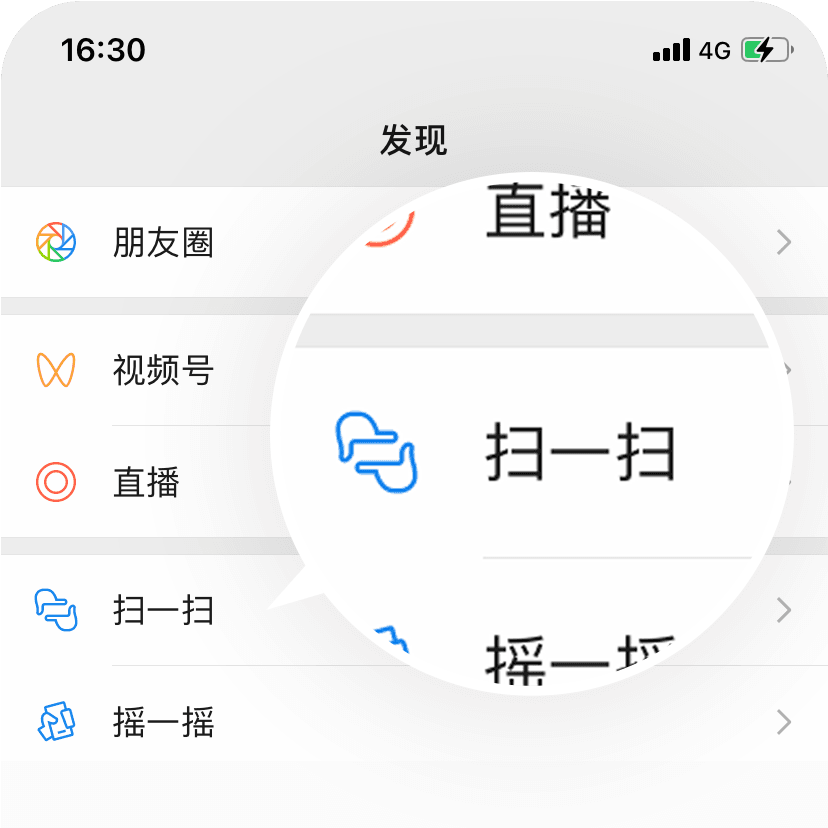

出门不带现金,消费买单扫一扫微信、支付宝或者刷卡,已成为许多消费者的不假思索的动作;相应地,商户们也习惯通过二维码、扫码枪或POS机收款。

但是,拿手机当“POS机”来刷卡的操作,你听说过没有?

记者了解到,日前,中国银联联合各大商业银行和华为、小米、三星、OPPO、魅族等主流手机厂商正式启动了银联手机POS产品首批应用试点合作。

图片来源:截自中国银联官网

众所周知,支付市场上长期呈现支付宝、微信支付双寡头的格局,银联此举是否能提升自己在支付市场的份额,搅动支付市场现有的格局?

什么是“手机POS”?

收款二维码被调换,还有POS机、扫码枪成本太高,一直是困扰不少小微商户的问题。那么,能不能找到一种既安全又便捷的收款方式?

中国银联说:有,只要一部手机,再动动手指就能实现。

12月4日,中国银联联合各大商业银行和部分手机厂商宣布正式启动银联手机POS产品首批应用试点合作后,各大主流手机厂商将陆续上线支持银联手机POS功能的应用。到那个时候,有收款需求的用户只要下载一个手机POS收单的APP或者使用手机自带的钱包APP,再经过一个商户在线注册并经机构审核与开通的流程后,手机就能成功变身POS机。

这款银联手机POS产品不仅支持二维码支付,还可以实现银联IC卡闪付、银联手机闪付。换言之,消费者不仅可以使用二维码支付,还可以在商户的手机上直接刷自己的银行IC卡或手机。记者注意到,目前支持银联手机闪付的手机包括:苹果、华为、三星、小米、魅族、锤子品牌Pay与HCE产品。

银联手机闪付的应用场景(图片来源:视觉中国)

当然,银联手机POS产品的功能并不止于此,据记者了解,银联后续还将根据客户定制需求,提供更多的包括非接收单和对身份证的认证服务等服务。

对于商户和消费者来说,安全问题十分关键。这款产品的安全性如何?

据银联官网介绍,银联手机POS集指纹、声纹和人脸等生物识别技术为一体,为广大机构和消费者提供多样化身份验证方式。同时,中国银联还参考国内外最新安全规范,配套研发了银联新一代智能终端风险感知系统,能对手机POS运行环境安全状态进行实时监控,确保交易的真实性与可靠性。

此外,中国银联配套建设了商户评分评级、动态智能调额等功能,并结合银行卡交易欺诈侦测模型等相关风控模型和系统,有效提升手机POS业务风险防控能力,降低交易欺诈发生概率及资金损失率。

与支付宝、微信还有传统POS机

有何不同?

如今,“扫码支付”正逐渐成为小微商户与消费者共同的习惯。但如果由用户主扫,一些问题就难以避免,如二维码被掉包、二维码模糊不清、二维码有病毒等。

业内人士分析,手机POS最大的好处就是商户主扫用户被扫,极大提升了支付的安全性。

另外,由于很多小微商户的二维码都是转账功能,消费者并不能调出信用卡进行支付(要么是零钱/余额,要么从储蓄卡里扣)。而当小微商户申请注册成功,用上了手机POS,就可以支持信用卡付款了。

资料图(图片来源:视觉中国)

不过,目前来看,支付宝、微信的发力点在零售C端,产品形态主要是条码支付,银联在零售端方面已推出“云闪付”与之抗衡,而POS类产品主要是B端收单业务。

通过与POS机的对比,我们更能看出银联手机POS产品的优劣势。

优势:成本低、银联品牌优势、技术创新优势、合规优势

支付网创始人刘刚认为,有NFC的手机即可变身为POS机,节省了商户采购POS机具的成本,极大地迎合了小微商户的收款需求。

麻袋研究院研究员苏筱芮则向每日经济新闻(微信号:nbdnews)记者表示:

首先,品牌渠道是银联最大的优势。在传统POS代理商还在一家一家跑推广的时候,银联手机POS就已经联合了各大商业银行和主流手机厂商等作为优质渠道资源。

第二是技术创新优势。传统POS其实也拥有智能手机APP应用,可以进行手机收单,但其兼容性不如银联手机POS,比如在某些应用市场下载不到,或者与某型号的手机不兼容等等。将银行、小微企业、手机厂商、收单机构、企事业单位以及三农等连接到同一个生态圈后深化各产业合作,这种强大的资源实力是普通机构所不具备的,未来这款产品与政府机构、公共设施乃至社保等的创新合作也十分可期。

最后是合规优势。银联这款手机POS产品是在央行指导下推出的,在合规上必然具有得天独厚的优势。

资料图(图片来源:视觉中国)

劣势:费率竞争、使用体验

苏筱芮分析,费率和体验问题是银联手机POS产品推广过程中的主要阻力。

在传统POS收单业务领域,不少机构为了抢占市场持续开展价格战,免费领POS、收单达到一定规模另有激励措施等,这对于原本利润就比较微薄的小微企业颇具吸引力。

另一方面,作为“正规军”,其必然要严格履行监管要求,流程方面或相比现有“杂牌军”繁琐。目前关于手机POS尚未透露出更多细节,例如押金数额、注册资料审核时效、到账时效、客服响应时效等等。如果在某些方面的体验打了折扣,用户可能对此不会买账。

谁将受到“威胁”?

银联手机POS产品的出现,将会让谁紧张起来?

据易观发布的2018年第二季度第三方支付行业发展状况报告,支付宝、腾讯金融和银联商务在中国第三方支付机构综合支付市场分别以44.50%、30.80%和11.42%的份额位居前三;在第三方互联网支付市场上,支付宝则以23.34%继续保持互联网支付市场第一名,银联支付保持行业第二的位置,市场占有率达到22.77%;腾讯金融以9.92%的市场占有率位列第三。

银联推出的手机POS产品能否提升自己在支付市场上的份额?多名业内人士向每日经济新闻(微信号:nbdnews)记者表示,银联手机POS产品主要定位于B端的收单领域,因此,主要是对这一领域的玩家和POS机厂商形成冲击,不会与支付宝、微信支付形成抢食关系。

资料图(图片来源:视觉中国)

苏筱芮认为,这款产品的出现,或能够扭转收单支付领域长久以来的“劣币驱逐良币”之势,逐渐将非正规POS厂商以及合规意识淡薄的机构洗牌出局。总体而言,这款产品的诞生为行业的良性、长效发展带来十分积极的意义。

刘刚分析,银联推出手机POS意在让收单行业可以更纯粹,更专注于运营和商户服务,而无需考虑硬件采购和销售,此举和微信支付宝没太大关系,影响的是收单机构的运作方式和重心,把原来需要独立采购机具的收单模式改为纯软件化的思路。不过,可能会影响到传统收银设备厂商的出货量,包括POS机和扫码盒等。

值得注意的是,如果收单机构管理不力,甚至有意放水,银联手机POS产品将会成为新的“信用卡套现”利器。

·END·

来源:今日头条

特别声明:本文为平台服务号上传,仅代表该作者观点。有赞头条仅提供信息发布平台。

推荐经营方案

打开微信扫一扫即可获取

-

1000+最佳实践

1000+最佳实践

-

500+行业社群

500+行业社群

-

50+行业专家问诊

50+行业专家问诊

-

全国30+场增长大会

全国30+场增长大会

请在手机上确认登录