雷军也看上女性消费!2000亿饰品市场要变天了?

导读:“饰品集合店进入门槛并不高,现阶段还是在拼资源,想要健康快速地发展,需要有多方面的复合能力,包括供应链能力、选址能力、运营能力,再往后才是拼产品设计和品牌建设的能力。”

提及饰品店,很多人的印象还停留在过去街边的“哎呀呀”或购物中心不起眼角落里的小店面。

如今,它们摇身一变,不仅成为年轻人打卡拍照的网红店,也引来资本的青睐。

2020年6月在温州开出首店的BA饰物局门店数量已超过35家;同年10月成立的ACC超级饰有门店近百家,并获得近亿美元战略投资,投资方为兰馨亚洲、小米集团、顺为资本;去年年底成立的洋葱仓库也完成近千万元的天使轮融资,投资方为高樟资本……

新故事在资本的助力下全面出击,老一代玩家也没有坐以待毙。作为有着500多家线下门店的流行饰品品牌,萱子团队二次创业孵化出了新品牌ME+饰品热搜站,目前门店也超过30家。

新一代饰品店崛起的背后,是消费主力群体的变迁。艾媒咨询数据显示,目前国内饰品市场规模有2000亿,每年以20%以上的速度增长,饰品已经成为Z世代消费者的穿搭必备。2020年Z世代人群占首饰行业整体消费力的56%,年复购率达三次,对比欧美市场十次以上购买频率,市场仍有很大的提升空间。

一整面墙的饰品,设计感十足的陈列和色彩,镜面和灯光的组合,两三百平米的空间……

进入一家饰品集合店,第一印象是商品的体量大,从耳饰、项链到头饰、戒指,满满当当陈列在几面墙上,在视觉上形成了强大的冲击力,可谓“琳琅满目”。

这些门店的SKU数量都在几千乃至上万,产品的丰富度很高。同时,上新的速度也非常快,且主打平价路线,定价多维持在19.9~199元之间。据了解,每个月BA饰物局以15%的速度更新SKU,洋葱仓库每周上新500款。

这就形成了类似“快时尚”的商业模式,背后则是基于消费群体需求的变化。当年轻人对饰品的需求从传统的仪式感消费转向更高频的日常消费,选择多、上新快、性价比高成了他们的主要诉求。

对于如何做到快速上新并保持稳定的供应,高樟资本投资经理朱明渊告诉创业邦,“当前平价饰品市场上游供应链比较碎片化,这给予了渠道品牌整合、反哺供应链的机会。渠道品牌距离消费者最近,能够以最快速度感知消费市场对款式、场景、需求的变化,通过数据化中台能力向供应商传递,持续帮助供应链进行产品优化和迭代;品牌规模的不断增长,也有助于加速供应链优化,提高供应链对渠道的黏性,最终形成强大的供给壁垒。”

蜂巧资本创始合伙人屠峥也提到,ACC超级饰背后的集团公司有多年打造家居业务的经验,在供应链端有长期积累,能够保证产品的快速上新和稳定周转。

会员制则是新一代饰品店更大胆的尝试,包括BA饰物局、ACC超级饰、洋葱仓库、Litchi荔枝等目前已经有一定规模的品牌,大都采取了类似Costco的会员制模式。

不同品牌的入会费、会员权益会有所差异。比如,在ACC超级饰购物满99元即可获得有效期1年的会员权益,享受5折超级会员价;Litchi荔枝的会员权益则规定顾客首次充值200元加入会员,可终身享受全场5折的优惠。此外还有一件包邮等会员权益。

有消费者告诉创业邦,对于这种几十元或上百元钱的小饰品,年轻女性只要进店就很难有不购物的冲动,而且绝对不会只买一款,办会员是很划算的。

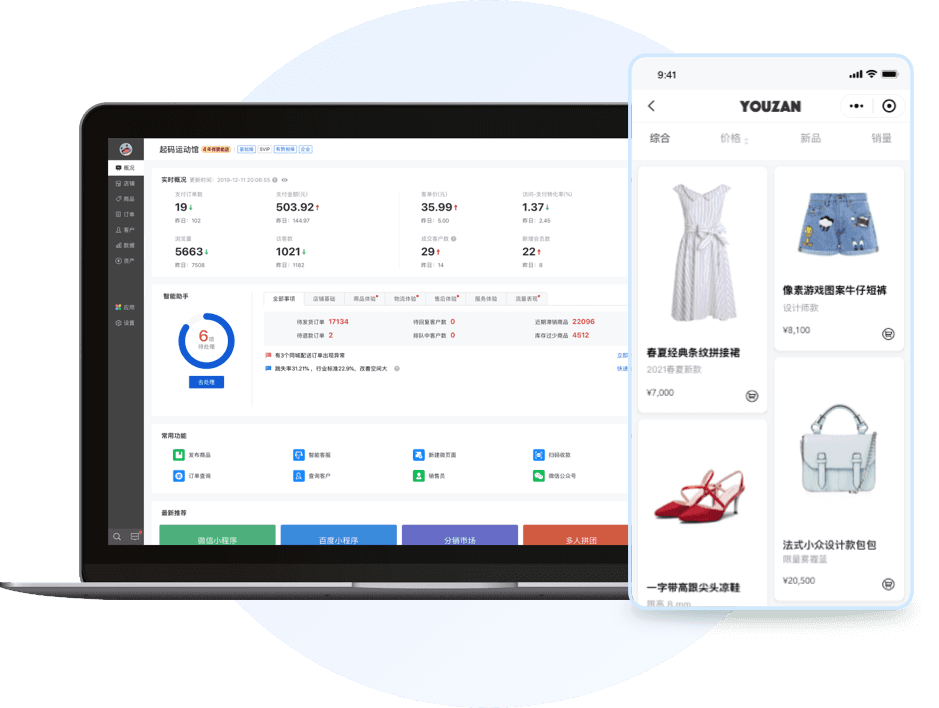

对于会员制,这些饰品集合店的普遍做法是通过沉淀用户资产,利用数字化驱动运营,来完成人货的匹配,进而提高经营效率。

据了解,BA饰物局的会员转化率接近60%,单月复购率接近17%,付费会员数量在30万左右,会费就有近3000万元。其联合创始人杨李曾在采访中透露,BA饰物局客单价能做到近130元。

相对于“前辈们”的街边小店,新型饰品集合店的另一特征是主攻一二线城市的核心商圈、走大店模式。这些门店面积基本在200平米左右,ME+的未来规划中还有上千平米的超大门店。

在陈列设计上,门店大多采取具有强视觉冲击力的设计,整体风格简约、饰品排列占据了整个墙面,最大化地延长消费者停留时间。

对此,峰瑞资本认为,饰品集合店是一种新消费场景,符合年轻人的审美和趣味,很多体验展示型产品在新的消费场景里发展得如鱼得水。

比如线下店面的布置很讲究,让消费者在选饰品的时候有种整体blingbling的感觉,很容易“上头”。所以,饰品在线下门店卖得更好。

“我们觉得这些新消费场景里也蕴藏着一些机会,但前提是要处理好线上线下的联动逻辑,还要处理好开连锁店的标准化问题。”

无独有偶,这些新崛起的饰品品牌创始人大都具有线下零售的经验。例如,BA饰物局创始人李超曾参与建立与开设了700余家线下门店,是阿里巴巴家居新零售项目创始人;洋葱仓库创始人马宏辉则在杭州打造过多家网红线下消费场景。

此外,与去年大火的美妆集合店类似,这些新锐品牌营销发力端主要在线上,尤其是在小红书、抖音等多个内容平台投放和推广,以更贴近消费者的营销方式刺激消费的购买决策。

得益于线下门店的空间设计和商品的陈设,加强了消费者的沉浸式体验。到店打卡,线上分享,再引流到线下消费,消费者的自发传播也助推饰品店形成流量闭环。

朱明渊认为,“流量是消费者集体用脚投票的最直接指标,代表着当下消费者对新鲜、惊喜、悦己的渴望,集合店的产品丰富度和良好体验保障了可逛性,也许恰好匹配了这种流量趋势。”

有投资人告诉创业邦,年轻消费者对购物各方面的要求都在提高,不仅是产品,还有消费体验和消费环境。从产品到场景再到营销,饰品集合店都符合当下年轻人对审美的追求,也是一种颜值经济的体现。

从各品牌披露的相关数据来看,饰品集合店的吸金能力不俗。部分一线城市的核心门店月销售额可以达到百万元级别。饰品行业有高毛利特性,据从业者透露,新兴饰品店的产品成本极低,毛利率可以达到60%。

在毛利率不低、单店盈利尚可的情况下,规模化显然是各大品牌们的当务之急。ACC超级饰计划2021年再开出400家门店;BA饰物局的目标是在今年底达到150~200家门店;洋葱仓库则计划今年在全国开设30家左右门店。

据相关投资人士透露,ACC超级饰背后的另一大股东是名创优品,正是其创始人叶国福打造了国内第一代线下饰品品牌哎呀呀。因此,ACC超级饰可以复用名创优品的零售体系、数据能力以及选址能力,快速拓店。

不过,随着竞争加剧,新兴饰品店们也暴露出一些问题。

一方面,虽然年轻消费者对饰品的消费频次在增加,但饰品生意完全无法比拟餐饮的刚需高频,而一二线城市的优质商圈数量有限,饰品店在选址上正处于竞争的关键期。

长期关注线下零售的元昆创投合伙人李忠敏告诉创业邦,这些饰品集合店大多选址在购物中心负一层,与其他流量品牌,如喜茶、泡泡玛特等为邻,这可以凸显品牌调性,强化品牌集群效应。

但从另一角度看,这是在消化购物中心的固有流量。也就是说,这些饰品集合店还不足以靠自身品牌有效吸引年轻女性用户,很难说是在为购物中心引流,因此必须选择自带流量的优质商圈。

另一方面,这些品牌从产品到供应链再到商业模式,目前来看差异性并不显著,有品类无品牌的现象明显。平价饰品的供应链上游并没有大品牌,但足够成熟的供应链带来了产品的极大丰富。因此,有观点认为,这会导致品牌效应越来越弱,渠道效应越来越强。

此外,供应链的成熟也让品牌能够将产品单价从百元级别拉低至几十元,价格的降低让消费决策难度变低,饰品变得具有快消品属性。而在市场整体分散、没有头部品牌的情况下,也就使得消费者很难对品牌产生黏性。

屠峥提到,饰品集合店的定位是渠道品牌,对于店内产品,消费者是没有品牌认知的。但渠道和品牌并不构成冲突,当渠道品牌建立起来后,也可以考虑产品设计,比如像ACC超级饰目前有30%左右的自主设计产品。

“饰品集合店进入门槛并不高,现阶段还是在拼资源,想要健康快速地发展,需要有多方面的复合能力,包括供应链能力、选址能力、运营能力,再往后才是拼产品设计和品牌建设的能力。”

朱明渊也表示,饰品集合店要实现差异化竞争,从消费者端来说,需要通过品牌IP打造、口碑传播、事件营销,提供极具特色的消费体验;从供给端来说,则要持续深耕供应链的迭代和整合,优化产品设计与成本,支持自有商品开发,从源头上提高产品的辨识度。

“饰品的毛利很高,是一门好生意,但目前从估值层面看可能偏高了。”李忠敏如是说。

资本的围猎下注未必全然是好事,借助外部资源,饰品集合店可以阶段性地实现快速增长,但要长期发展,还是要回到内功修炼上来。

特别申明:本文为服务号上传,本文仅代表作者观点。有赞学习中心仅提供信息发布平台。如有侵权请联系删除:rodas@foxmail.com。

剩余文章内容,

继续阅读

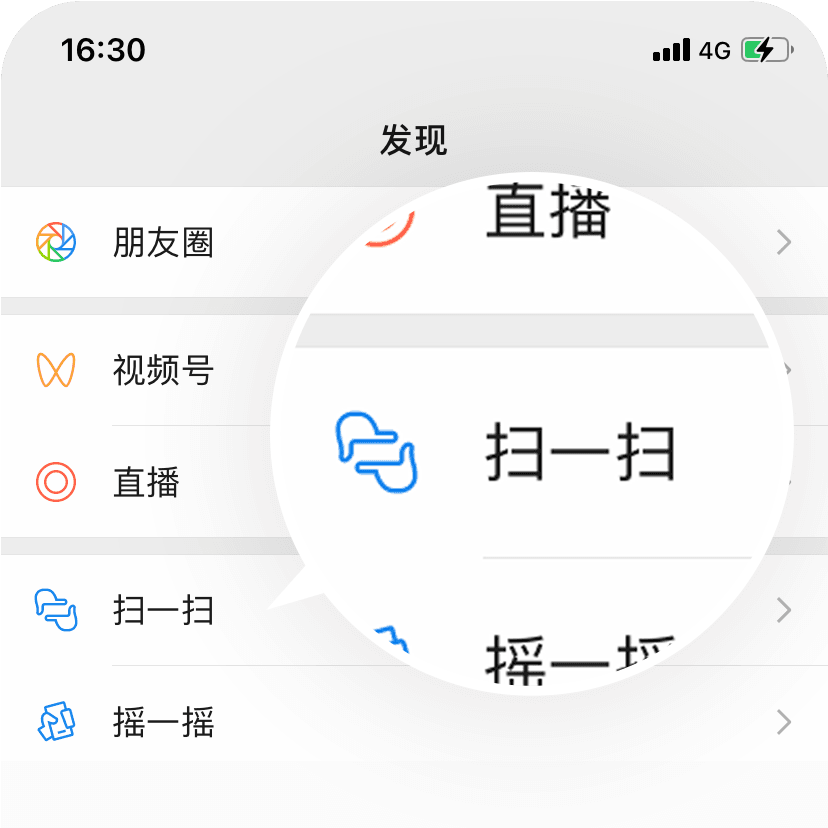

打开微信扫一扫

登录后查看完整内容

登录后可享更多权益 全站海量资源可以下载并分享

打开微信扫一扫即可获取

1000+最佳实践

1000+最佳实践

500+行业社群

500+行业社群

50+行业专家问诊

50+行业专家问诊

全国30+场增长大会

全国30+场增长大会